Un plan de pension complémentaire est et reste l'un des avantages sociaux à recommander dans un monde de packages salariaux compétitifs. Avec un même budget, vous pouvez en effet, en tant qu'employeur, offrir un avantage net plus élevé à vos travailleurs par rapport à une augmentation de salaire.

Même en période de faibles taux d'intérêt, il reste difficile pour le travailleur de combler cette différence avec les produits d'un placement privé ou un investissement dans l'immobilier, par exemple. Grâce à une assurance de groupe, les travailleurs peuvent tout de même recevoir un joli capital de pension complémentaire lors de leur départ à la retraite.

On ne s'attend pas à ce que la pension légale belge augmente fortement, si bien qu'en tant qu'employeur bienveillant, il est particulièrement précieux de permettre à vos travailleurs de conserver un bon niveau de vie, même après leur départ à la retraite. Plus le rendement est élevé, mieux c'est.

- Assurances de groupe de la Branche 21

Pendant des années, les assurances de groupe ont été majoritairement conclues dans la Branche 21. Une assurance de groupe de la Branche 21 offre aux travailleurs un rendement déterminé, à savoir un taux d'intérêt garanti contractuellement et éventuellement complété par une participation aux bénéfices, en fonction des résultats de l'assureur.

En période de faibles taux sur les OLO belges, les taux d'intérêt garantis par les assureurs sur une assurance de groupe de la Branche 21 ont également baissé. Jusqu'en 2013, le taux d'intérêt garanti s'élevait encore à 3,25 %. Depuis lors, il est descendu largement en dessous de 1 %. Souvent, même les participations aux bénéfices (limitées) n'ont pas entièrement pu combler l'écart avec la garantie LPC (voir le cadre pour de plus amples explications).

Cela a créé une tension entre le rendement que l'employeur a l'obligation légale de donner et le rendement qu'il reçoit de l'assureur. Dans le jargon, cette tension est appelée « le sous-financement ». Il a pour conséquence qu'un employeur pourrait éventuellement recevoir une facture supplémentaire pour le financement de son assurance de groupe.

Important : la majorité des assureurs ont récemment augmenté leurs taux d’intérêt à 1,75 % (voir mise à jour pour de plus amples détails).

- Assurances de groupe de la Branche 23

En raison de la persistance des faibles rendements de la Branche 21, nous avons constaté au cours des dernières années un mouvement clair sur le marché, selon lequel de plus en plus d'employeurs ont investi dans une formule de la Branche 23 avec rendement variable. Certains ont franchi le pas vers un fonds de pension.

En choisissant des produits de pension à rendement variable, les employeurs tentent d’obtenir un rendement supérieur tout en courant un risque potentiellement inférieur de sous-financement. Dans ce cadre, il est capital de constituer les plans de manière à répartir suffisamment les risques d’investissement. En effet, la situation économique a prouvé que les rendements négatifs ne sont pas exclus dans la Branche 23. Historiquement, le rendement moyen de ce genre de produits d’assurance s’est néanmoins révélé supérieur aux rendements de la Branche 21.

Dans ce cadre, il est important de ne pas perdre de vue qu'une assurance de groupe est un investissement à long terme, jusqu'à l'âge de la retraite de l'affilié, et que les fluctuations boursières sont généralement lissées au vu de ce long horizon d'investissement.

La majorité des assureurs ont récemment annoncé une augmentation substantielle des taux d’intérêt des assurances de groupe en Branche 21. À partir de 2024, la plupart des assureurs proposant des assurances de groupe sans garantie future garantiront un taux d’intérêt de 1,75 %, ce qui correspond donc à la garantie LPC et peut encore être complété par une participation bénéficiaire. À l’heure actuelle, deux assureurs offrent même des taux d’intérêt supérieurs, respectivement de 1,80 % et 2,00 %.

- Ceux-ci concernent des assurances de groupe sans garantie future, dont le taux d’intérêt garanti au début du contrat ou à la souscription n’est valable que sur les primes versées tant que ce taux d’intérêt reste en vigueur. En cas de modification du taux d’intérêt, les réserves constituées continuent de bénéficier de l’ancien taux d’intérêt jusqu’à la date de fin prévue du contrat. Les nouvelles primes sont investies au nouveau taux d’intérêt. La majorité des assurances de groupe existantes sont de ce type.

- Une minorité des assurances de groupe existantes offrent encore une garantie future, mais il n’est plus possible depuis longtemps de souscrire de nouveaux contrats de ce type. Dans le cadre d’une assurance de groupe avec garantie future, le taux d’intérêt garanti au début du contrat ou à la souscription est valable sur toutes les primes versées à l’avenir. En cas de modification du taux d’intérêt, les réserves constituées continuent de bénéficier de l’ancien taux d’intérêt jusqu’à la date de fin prévue du contrat. Les nouvelles primes sont également investies à l’ancien taux d’intérêt dans la mesure où elles n’excèdent pas le niveau de prime initial. Seules les augmentations de primes (par exemple, à la suite d’une augmentation salariale) sont investies au nouveau taux d’intérêt. Dans les assurances de groupe avec garantie future, les taux d’intérêt garantis sont nettement inférieurs.

Au vu des potentielles différences importantes entre les taux d’intérêt d’une assurance de groupe avec ou sans garantie future, il peut être intéressant pour les contrats existants avec garantie future, selon l’ancienneté de la population assurée, de passer à un contrat sans garantie future.

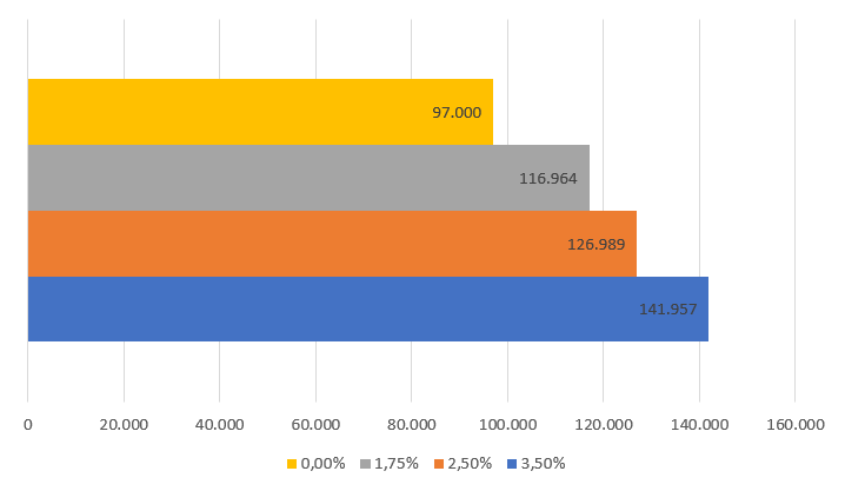

Le rendement annuel réalisé par une assurance de groupe, grâce à un taux d’intérêt garanti complété d’une éventuelle participation bénéficiaire, constitue un facteur important pour les affiliés. Un exemple simple illustre l’importance du rendement dans une assurance de groupe, aussi bien de Branche 21 que de Branche 23. Si l’on part de l’hypothèse d’une prime annuelle de 5 000 € et d’une durée de 20 ans (et tenant compte de frais de gestion de 3 %), on obtient les capitaux finaux suivants pour un rendement moyen de 0 %, 1,75 %, 2,50 % ou 3,50 % dans une assurance de groupe sans garantie future :

À partir de 2025, nous attendons à nouveau une hausse de la garantie de rendement légale (voir encadré pour de plus amples explications). Les taux d’intérêt des OLO sont à nouveau à la hausse et sur les marchés financiers, on s’attend à ce que ces taux positifs se maintiennent pendant une plus longue période. Sur la base de la situation économique actuelle, nous estimons que la nouvelle garantie LPC se situera autour des 2,50 %. Il faudra toutefois voir si les taux d’intérêt garantis de la Branche 21 augmenteront à un niveau comparable.

Cela vaut certainement la peine d’examiner le rendement actuel de l’assurance de groupe. Nous conseillons d’examiner comment, d’une part, le risque de sous-financement peut être limité pour l’employeur et, d’autre part, les travailleurs peuvent obtenir un rendement supérieur. Dans ce cadre, des scénarios alternatifs pour la constitution de pension des travailleurs peuvent également être envisagés, comme un passage à une assurance de groupe de la Branche 21 avec un rendement garanti supérieur, une assurance de groupe de la Branche 23 ou un fonds de pension. Avec une approche bien réfléchie, les entreprises peuvent se donner un important coup de pouce financier, ainsi qu’à leurs collaborateurs.

Vous aimeriez examiner l'effet positif que peuvent avoir les hausses d'intérêt actuelles pour vous en tant qu'employeur et pour la constitution de pension complémentaire de vos travailleurs ? Dans ce cas, contactez votre Account Manager Employee Benefits chez Vanbreda Risk & Benefits.